LOI « POUVOIR D’ACHAT »

(Cf. Loi n°2022-1158 du 16 août 2022)

Les principales mesures de la loi sont les suivantes :

-

- Prime de partage de la valeur (« prime exceptionnelle de pouvoir d’achat) :

Il s’agit d’une mesure importante de la loi, bénéficiant d’un régime social de faveur.

Toute entreprise, quelle que soit sa taille, peut choisir de verser une prime de partage de la valeur sur la base d’un accord collectif ou d’une décision unilatérale (dispositif facultatif), à compter du 1er juillet 2022.

L’accord collectif ou la décision unilatérale doit prévoir les conditions d’attribution de la prime (rémunération n’excédant pas un certain plafond).

Le montant de la prime peut aller jusqu’à 3.000 ou 6.000 euros.

Son montant peut être modulé en fonction de critères limitativement énumérés (les conditions de modulation doivent être prévues dans l’acte de mise en place de la prime) :

-

- Rémunération,

-

- Niveau de classification,

-

- Présence effective pendant l’année écoulée,

-

- Durée de travail prévue au contrat en cas de temps partiel et

-

- Ancienneté dans l’entreprise.

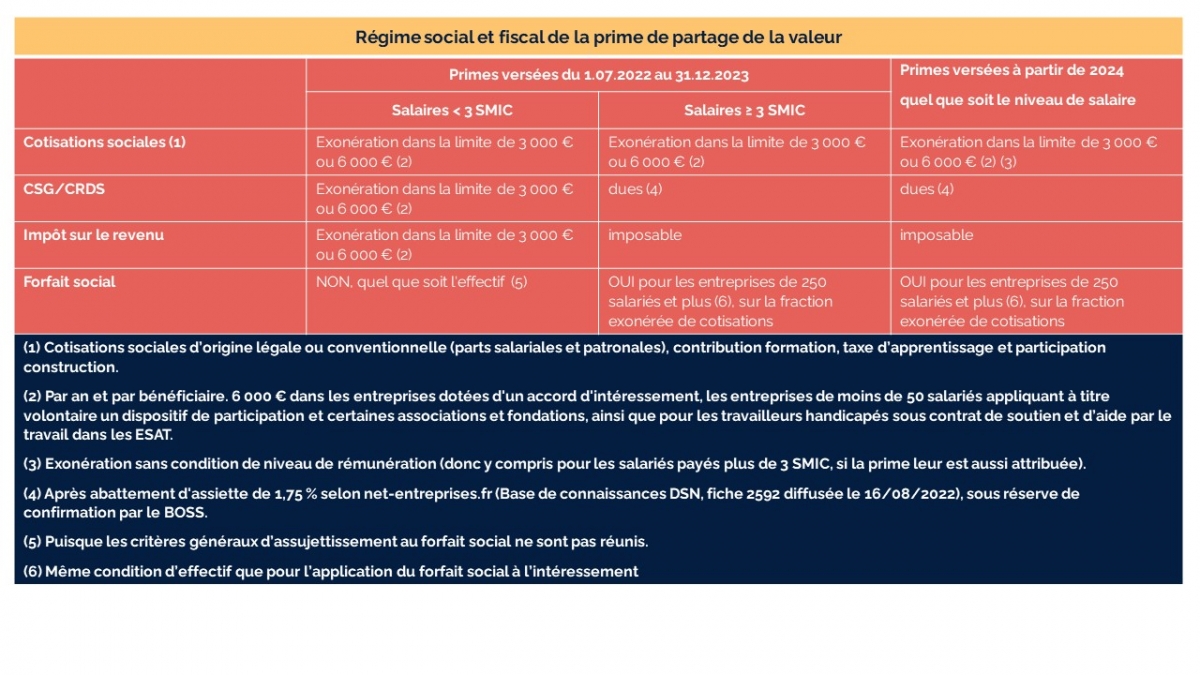

La prime bénéficie d’un régime fiscal et social de faveur : exonération pour les primes versées entre le 1er juillet 2022 et le 31 décembre 2023 aux salariés dont la rémunération est inférieure à 3 fois le SMIC.

A noter que la limite d’exonération de 3.000 ou 6.000 euros doit être appréciée en tenant compte des primes PEPA versées au cours de l’année 2022.

Vous trouverez ci-dessous un tableau synthétisant le régime fiscal et social de cette prime :

-

- Epargne salariale :

La loi relative au pouvoir d’achat offre aux bénéficiaires de l’intéressement ou de la participation la possibilité, jusqu’à la fin de l’année 2022, de débloquer une partie des sommes épargnées, dans la limite de 10 000 €.

Le bénéficiaire peut opérer ce déblocage exceptionnel « pour financer l’achat d’un ou de plusieurs biens ou la fourniture d’une ou de plusieurs prestations de services».

Aucune justification de ces dépenses n’est exigée en amont ; toutefois, le salarié doit être en mesure de fournir à l’administration fiscale les pièces justificatives attestant l’usage des sommes débloquées.